Guía paso a paso para invertir

¿De qué tratará?

Les presentaré una guía paso a paso sobre cómo pueden empezar a invertir en México (y en todo el mundo). Será como una receta que se puede seguir al pie de la letra. Sin embargo, las finanzas personales son eso, personales; así que ésta receta puede que no sirva para todos, pero te podrá guiar si no sabes por dónde empezar.

La receta

Paso 0: Antes de empezar…

Hay algunas cosas importantes que tienes que tener claro antes de empezar a invertir; y aunque suene trillado y lo digan muchos libros o gurús de finanzas, la verdad es que sí son vitales que las tengas claras:

1. La meta

Es vital tener un objetivo para tu inversión. Establece una meta, una fecha objetivo y la cantidad de dinero para esa meta. Teniendo estos 3 datos, podrás decidir cuál es el instrumento ideal para este objetivo, cuál es el riesgo que puedes asumir y cuál es el horizonte de inversión (es decir, para cuándo lo necesitas).

Aquí te pongo 3 ejemplos de los diferentes instrumentos en los que puedes invertir dependiendo de estos 3 datos:

- ¿Qué?

- ¿Cuánto?

- ¿Para cuándo?

Corto plazo:

| ¿Qué? | ¿Cuánto? | ¿Para cuándo? | Instrumento |

|---|---|---|---|

| Mini-fondo de emergencias | $10,000.- | 6 meses | CETEs |

| Una computadora | $20,000.- | 12 meses | CETEs |

Mediano plazo:

| ¿Qué? | ¿Cuánto? | ¿Para cuándo? | Instrumentos |

|---|---|---|---|

| Un viaje por todo Europa | $150,000.- | 3 años | CETEs y Bienes raíces (ETFs) |

| Enganche para una casa | $300,000.- | 5 años | CETEs y Bienes raíces (ETFs) |

Largo plazo:

| ¿Qué? | ¿Cuánto? | ¿Para cuándo? | Instrumentos |

|---|---|---|---|

| Ahorro para la universidad de tus hijos | $500,000.- | 10-15 años | CETEs, Acciones y Bienes raíces (ETFs) |

| Ahorro para tu retiro | $10,000,000.- | 25-35 años | CETEs, Acciones y Bienes raíces (ETFs) |

Como te habrás dado cuenta, algunos instrumentos se repiten (como los CETEs) y se combinan con otros, esto es porque a largo plazo, diversificar tu inversión es primordial para distribuir el riesgo y que tu portafolio de inversión sea robusto en tiempos difíciles.

¿Por qué es importante la meta? Porque no vas a meter el dinero de tu renta a acciones, ni tampoco todo tu ahorro para el retiro en solamente CETEs. El plazo importa mucho para elegir el instrumento de inversión adecuado.

2. Constancia

Como todo en la vida, la clave está en la constancia. Ser muy disciplinado en ahorrar para tu meta y no gastarte ese dinero en otras cosas, te ayudará a que tus inversiones den sus frutos.

3. ¡Cero deudas!

No es recomendable ahorrar e invertir si tienes deudas (excepto si es una hipoteca, ya que tu casa se puede convertir en un activo).

Imagina que generas $100 de rendimiento pero tienes una deuda que te genera $500 de interés, en vez de ganar, estarás perdiendo dinero. O en vez de ahorrar solo $500, podrías estar ahorrando $1,000. Así que, ¡paga tus deudas antes de empezar a invertir!

Paso 1: Ahorrar $10,000

Ahora sí, vamos al grano. El primer paso es ¡ahorrar $10,000!

No importa cuánto te tardes, si es un mes o un año; lo importante es juntar $10,000 tan rápido como puedas.

Algunos consejos que pueden ayudarte a lograr esto son:

-

El mismo día que recibas tu ingreso (la quincena o el pago de un proyecto), en ese preciso momento ahorra una parte. La cantidad dependerá de cada quien. Puede que al principio solo puedas ahorrar $100 o $500, pero lo importante es que lo ahorres en cuanto recibas el dinero. Porque si esperas a ahorrar lo que te sobra, puede que nunca te sobre nada o incluso te falte.

-

Separa este ahorro de tu cuenta de nómina o de donde recibas el dinero, así evitarás confundirlo con tus gastos comunes y te será más difícil gastarlo.

Estos primeros $10,000 te servirán para crear tu mini-fondo de emergencias, el cual te ayudará a no preocuparte por alcanzar la quincena o incluso podrás ocuparlo en caso de que se te presente una necesidad urgente o en un gasto no planeado. No sobra decir que éste ahorro, NO significa aprovecharlo para cuando veas una oferta, sino que lo ocupes cuando sea en verdad una necesidad.

Paso 2: Ahorrar un mes de gastos

Aquí hay que aumentar el ahorro hasta que tengas un mes de gastos. Ojo, un mes de gastos no es lo mismo que un mes de tus ingresos.

Para saber cuánto es un mes de tus gastos, lo puedes saber así:

Imagina que un mes de gastos es la cantidad de dinero que necesitarías durante un mes en caso de que te quedes sin trabajo o sin ingresos. Esto lo ocuparías para cubrir gastos que tienes que pagar sí porque sí, como la renta/hipoteca, comida, transporte, servicios (luz, agua, internet), etc.

Éste ahorro de un mes de gastos, aparte de que será un colchón en caso de que pierdas tus ingresos o se retrasen, te dará más tranquilidad y estabilidad a tus finanzas personales y no tendrás que endeudarte parar cubrir alguna emergencia o gasto no planeado.

Paso 2.1: Ahorrar 3 meses de gastos (opcional)

Ésto es opcional pero recomendado.

Si quieres tener un colchón de ahorro más grande, puedes aumentar el ahorro de un mes de gastos a 3 meses. Creéme, te dará mucha tranquilidad e incluso, tendrás la oportunidad de cambiar de trabajo si no estás a gusto en donde estás.

En caso de que tengas 3 meses de ahorro o más, puedes dividir ese monto en 4 y comprar CETEs a 28 días cada semana del mes (seleccionando la opción de re-inversión automática), para que tu dinero siga creciendo en caso de que no lo ocupes; y si lo llegaras a necesitar, puedes disponer de 1/4 parte cada semana (es decir, sacar el dinero correspondiente a esa semana). Aquí un ejemplo:

- Un mes de gastos = $8,000

- 3 meses de gastos = $24,000 / 4 = $6,000 por semana

| Semana | Cantidad | Instrumento |

|---|---|---|

| 1era. semana del mes | $6,000 | CETEs a 28 días |

| 2da. semana del mes | $6,000 | CETEs a 28 días |

| 3ra. semana del mes | $6,000 | CETEs a 28 días |

| 4ta. semana del mes | $6,000 | CETEs a 28 días |

Ya con este ahorro de 3 meses, tendrás un fondo de emergencias básico y te permitirá invertir más en otros instrumentos.

Ojo: Podrías decir…

"¡Nah! esto del fondo de emergencias es para los que no saben administrar su dinero, o qué trillado… en todos lados dicen lo mismo, qué aburrido. Éste paso me lo voy a saltar."

Pero lo cierto es que este fondo de emergencias te ayudará a que tus siguientes ahorros sean exclusivos a tus inversiones y tu dinero crezca relativamente rápido y constante.

Paso 3: Invertir en acciones (a través de ETFs)

¿Ya tan rápido invertir en acciones? Sí, aquí vamos al grano.

Claro, al leer este artículo por completo en una sola sentada, te puede parecer muy rápido para invertir en acciones. La verdad es que si has seguido los pasos anteriores empezando desde cero, al llegar a este paso ya han pasado 3 meses, 6 meses o incluso un año. Así que puedes regresar cuando quieras aquí para saber cuál es el siguiente paso una vez que hayas completado los anteriores.

Aquí para invertir en acciones, no lo haremos comprando acciones individuales de una sola empresa, ni tampoco haciendo trading (comprar y vender acciones varias veces al día), sino lo haremos inviertiendo a través de ETFs y no preocuparnos por si bajan o suben los precios de las acciones. Haremos que el dinero genere más dinero y que trabaje para nosotros.

Un Exchange-Traded Fund (ETF) es un fondo de inversión indexado que cotiza en bolsa.

Si quieres saber más sobre ETFs, te recomiendo leer éste artículo del blog de perrodinero.blog

Y para comprar ETFs utilizaremos GBM+ (antes conocido como GBMHomeBroker), una plataforma donde podremos comprar desde acciones, fondos o ETFs.

Crear una cuenta es un proceso muy sencillo y solo necesitas $1,000 para empezar. Así que ve a plus.gbm.com y regresa aquí cuando ya hayas fondeado tu cuenta.

Ahora sí, vamos a comprar nuestro ¡primer título! del ETF VWO.

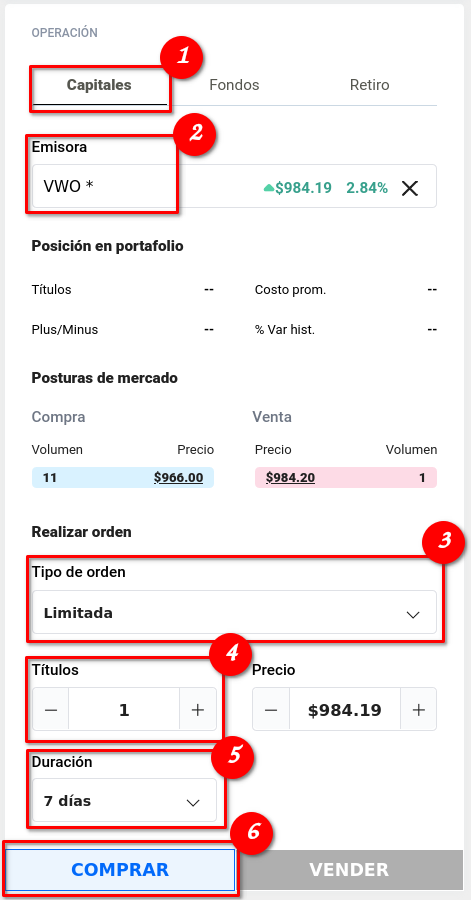

Para comprar un título de ETF en la plataforma de GBM+:

- En tu Dashboard da clic en TRADING (No es que vayamos a hacer Trading como tal, pero así se llama el servicio en GBM+)

- En el menú derecho, da clic en Capitales

- En Emisora coloca VWO

- En Tipo de orden selecciona Limitada

- En Títulos coloca 1

- En Duración selecciona 7 días

- Da clic en Comprar

¡Listo! Ya con esto habrás hecho tu primera inversión en bolsa, renta variable, acciones… la verdad tiene varios nombres.

IMPORTANTE: Aunque este proceso de comprar acciones parezca fácil, es importante que tú investigues más a fondo sobre ETFs y acciones, ya que antes de invertir en un instrumento o plataforma de inversión, tienes que entenderlo muy bien cómo funciona; esto te ayudará a disminuir el riesgo de tus inversiones.

Paso 4: Seguir invirtiendo de forma constante

Aquí el truco para ganar mejores rendimientos a largo plazo, es comprar acciones de forma constante sin importar si el precio baja o sube. Esto lo explica muy bien Eduardo Rosas en este video y hasta con un ejemplo.

Así que, debemos de transferir una cantidad fija cada quincena o cada mes a nuestra cuenta de GBM+ y de Cetesdirecto, dividiendo este monto de forma diversificada.

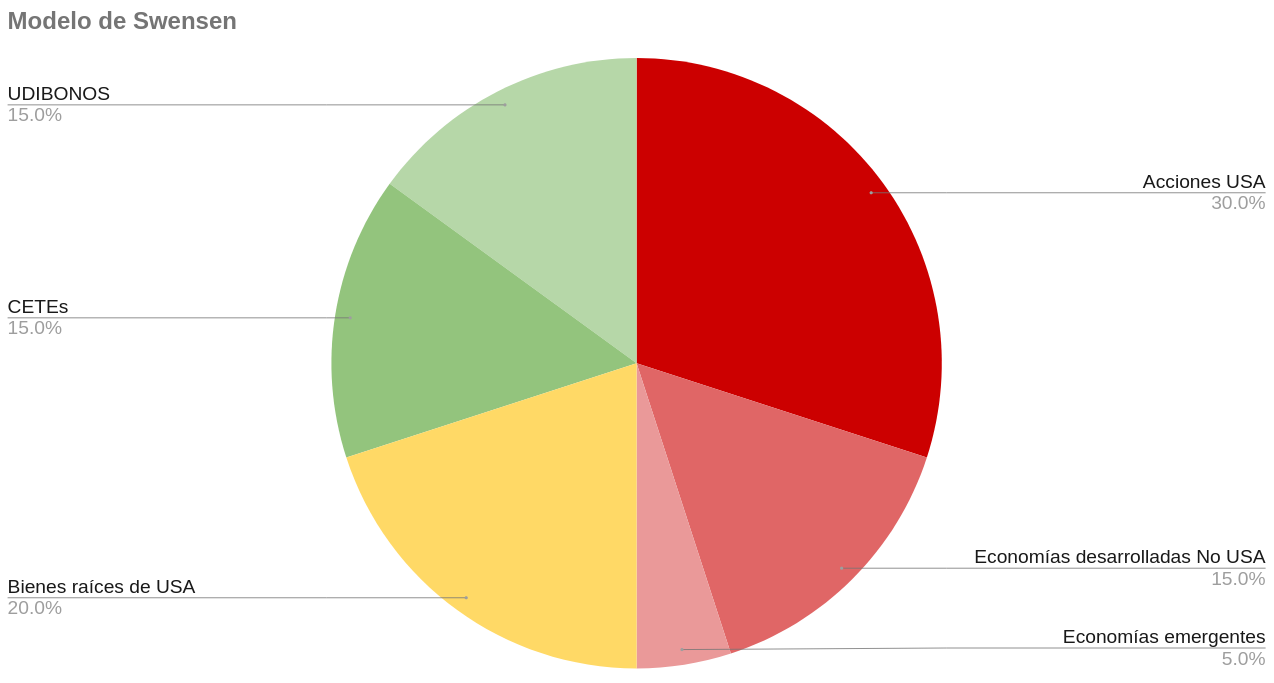

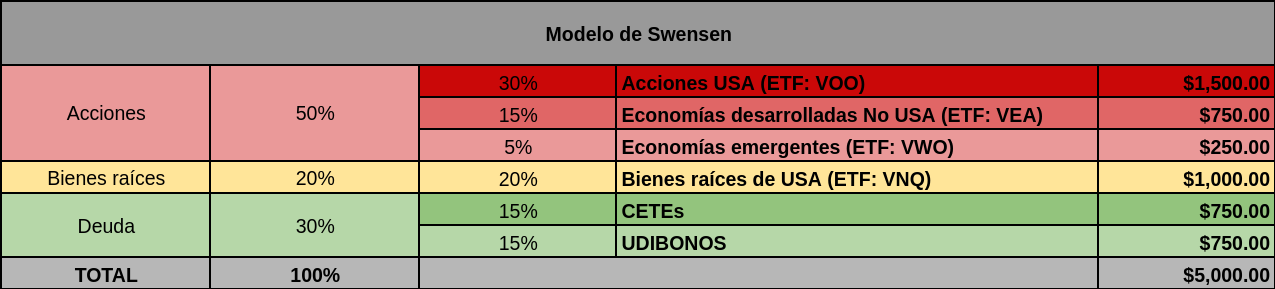

Para saber cuál es la mejor forma de diversificar, existe un modelo que nos ahorrará la chamba: el modelo de Swensen; el cual lo adaptaremos para poder aplicarlo usando ETFs.

Supongamos que cada mes invertirás $5,000, así que los dividirías de esta forma:

NOTAS:

- Los CETEs y los UDIBONOS los comprarías en Cetesdirecto y los otros ETFs en GBM+

- Habrá algunos ETFs que podrían costar más de lo que ahorres, en este caso, manten tu dinero en esa cuenta y sigue ahorrando hasta que alcances el monto requerido

Poco a poco tu portafolio se empezará a ver así:

Este modelo te permitirá ¡invertir en todo el mundo! (USA, Alemania, China, Brasil) y con cantidades accesibles. Puedes tomar este modelo como base e irlo modificando a tus necesidades y conforme pase el tiempo.

Y ahora, ¿qué más sigue?

Después de completar estos pasos, tus inversiones estarán totalmente diversificadas y tendrán un rendimiento aceptable a largo plazo.

Pero… ¿qué más sigue una vez que ya tengas tu portafolio de inversión? Aquí te dejo algunas otras ideas:

-

Lee más sobre ETFs, diferentes instrumentos de inversión en México (y fuera de), sobre las diferentes plataformas que ya existen para invertir. Sigue leyendo y aprendiendo más sobre ahorro e inversión. No te conformes con lo que yo te diga en una entrada de blog. En una entrada posterior haré una lista de libros y fuentes acerca de cómo invertir (aparte de las que ya te mencioné más arriba).

-

Invierte a través de SOFIPOS (Sociedades Financieras Populares), ya que los intereses generados por estas Sociedades están libres de impuestos (ISR) hasta por 5 UMAs anualmente ($158,469 en 2020); incluso puedes generar más rendimientos que CETEs (obviamente asumiendo más riesgo). Algunos ejemplos de SOFIPOS son: SuperTasas, Financiera Sustentable (FINSUS) o Kubo Financiero.

-

Explorar plataformas FinTech para invertir, o incluso criptomonedas, pero con un porcentaje muy bajo de tu portafolio (de 5% a 10% máximo), ya que aún no están reguladas y pueden aumentar mucho riesgo en tu portafolio. Puedes tomar este dinero como Just-For-Fun.

-

Rebalancea tu portafolio una o dos veces por año. Rebalancear tu portafolio te asegurará que tus activos permanecen distribuidos correctamente y te protege a ser vulnerable ante altas y bajas de un sector en específico.

-

Empieza a ahorrar para tu retiro, investiga sobre qué es un PPR (Plan Personal de Retiro) para que así puedas cuidar de tu yo del futuro; aparte de la gran ventaja de que estos ahorros son deducibles hasta cierto monto (10% de nuestro ingreso anual o cinco salarios mínimos elevados al año, lo que resulte menor).

Y la lista puede seguir abarcando muchos más aspectos (hablaré de ellos más adelante en otra entrada), pero lo importante es seguir aprendiendo más sobre nuestras finanzas personales. Y aunque ésta guía sirva como base para que empieces a invertir, es tu responsabilidad que sigas aprendiendo.

Si tienes alguna duda o no te quedo muy claro una parte, pregúntame en los comentarios o contáctame, será un gusto ayudar.